商汤扯下AI行业遮羞布

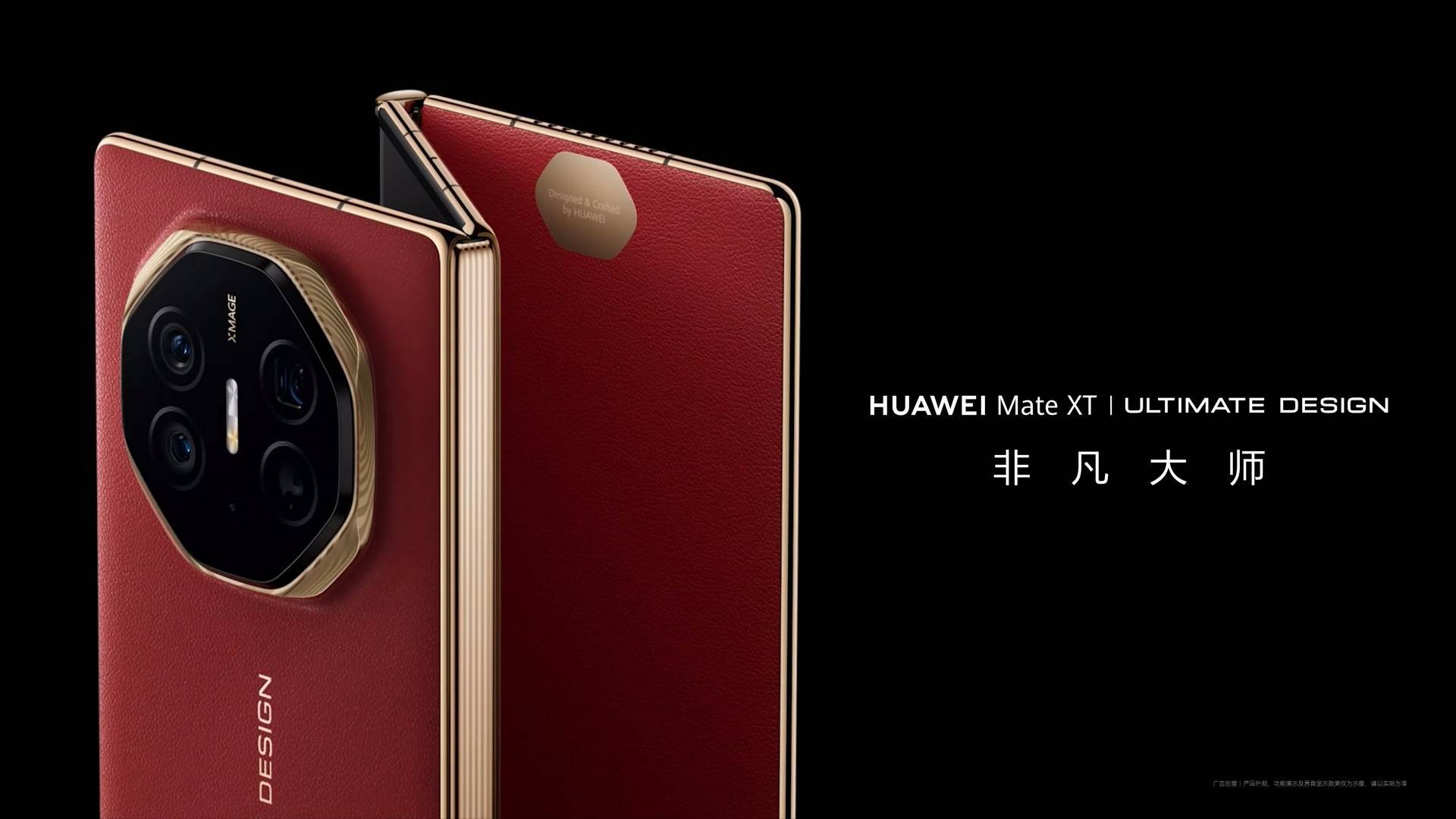

【慧聪通信网】郭晶晶代言、九次迭代、首个消费级人工智能产品,近日,在叠了数个buff的发布会上,商汤推出了新产品:一款名为“元萝卜SenseRobot”的AI下棋机器人,标准版1999元,Pro版2499元。

“筷子都准备好了,就给端来个这。”这款机器人一经亮相,前期的高期待霎时变为失望,更是引来业内人士的热议:

“看来AI商业化真的很难,搞出了这么个伪需求的东西”

“典型的拿着锤子找钉子的产品设计思路”

“门面性质的东西罢了”……

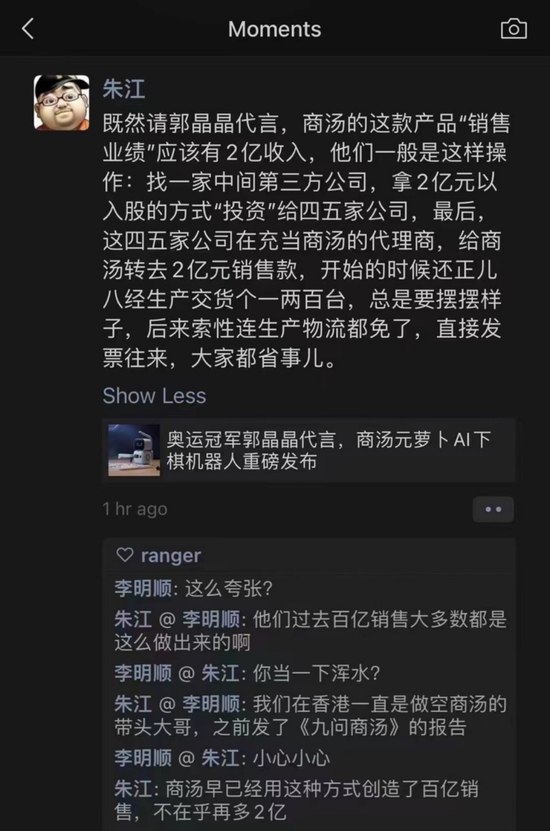

吐槽之外,更有华尔街财经媒体《CapitalWatch》CEO朱江对商汤科技业绩的质疑,其在朋友圈表示:

既然请郭晶晶代言,商汤的这款产品“销售业绩”应该有2亿收入,他们一般是这样操作:找一家中间第三方公司,拿2亿元以入股的方式“投资”给四五家公司,最后,这四五家公司在充当商汤的代理商,给商汤转去2亿元销售款……

该推论的严谨性且先不论,客观来说,这款下棋机器人确实会面对两大现实困境:

其一,与象棋相比,国内类似的围棋产品更具备商业化的基础,象棋机器人应用场景有限;其二,娱乐功能、社交属性才是象棋对弈的真正吸引之处,而AI机器人显然难以做到。

截至发稿前,在京东平台预售界面,这款机器人在开售的数天时间里,只有约258人预订了“元萝卜SenseRobot”,低开之局显然难以抵消前期投入的巨大成本。

商汤似乎下了一步臭“棋”。

对于商汤而言,为何多次“大动干戈”造势,销售业绩是否存疑,商汤的表现是否间接扯下AI行业的遮羞布?这是本文的跟脚所在。

Part.1

“多元”叙事为哪般?

结合商汤的现状,倘若将“元萝卜SenseRobot”视为给投资机构、二级市场看的站台产品,或者说是一场为保市值的投机行为,一切都似乎合理起来。

作为集万千宠爱的人工智能企业,为何要如此行事?这个叙事逻辑的前提是,常年亏损和业务基本盘受制是商汤的先天不足。

从财报来看,2018-2021年,商汤的营收分别为18.53亿元、30.27亿元、34.51亿元、47亿元,实现了逐年增长。但与此同时,其净利润却持续亏损。

招股书显示,2018-2020年,公司净亏损分别为34.33亿元、49.68亿元、121.58亿元。而在上市后的第一份财报中,剔除公允价值变动,经调整后2021年亏损额14.18亿元,商汤难以止血。

另一方面,商汤近年来业务基本盘受制。根据财报,其业务主要分为智慧商业(41.7%)、智慧城市(45.6%)、智慧生活(8.8%)和智能汽车(3.9%)(括号内为2021年收入占比)。

显然,智慧商业和智慧城市是商汤两大主力收入来源,合计贡献了87.3%的营收。这两大业务本质上属于安防业务,而安防这个容量有限的市场,早已经变成了一片红海。

现如今,尽管商汤等AI头部公司在人工智能算法和模型等技术方面拥有很强实力,但近年整个AI行业的进入门槛大幅降低,技术越发普及,在商业落地上,各家厂商的技术差距正在缩小。

随着安防领域内的老牌玩家,如海康威视、大华股份、宇视科技不断补齐自身的短板,和这些在渠道、供应链等方面具有优势的传统软硬件厂商相比,AI公司的算法优势反而被削弱。

对于商汤而言,持续的亏损,加上安防领域发展瓶颈,无疑使得很多投资者对商汤的实力产生质疑。摆在商汤面前的,是必须要找到安防之外的第二增长曲线。

最先盯上的是在四大业务中营收垫底的智能汽车业务。2021年初,新能源汽车行业备受关注,商汤随即推出了智能汽车解决方案SenseAuto绝影。

公开资料显示,在汽车智能化要素上,商汤从智能座舱到ADAS辅助驾驶,再到L4高阶自动驾驶,几乎涉猎整个电动汽车智能化下半场所有环节。从技术路径来看,商汤也对单车智能和车路协同各有关注。

可问题是,业务大而全的商汤科技能否做到广而精?面对产业链中做精做专的蘑菇车联、小马智行等独角兽公司和有着产业影响力的百度、华为等大厂的夹击,商汤想在智能汽车领域开拓的困难程度可想而知。

2021年,商汤智能汽车业务实现营收1.8亿,占比4.6%。尽管营收同比有所上涨,但营收占比下降,侧面说明商汤对安防业务的依赖并未减弱。

既然汽车业务还不足以讲成一个宏大的故事,商汤继而又把眼光瞄向元宇宙。在招股书中,47次提及了“元宇宙”,更是表示商汤是最大的元宇宙赋能平台。

不过,现阶段的元宇宙概念一直存在争议。中信证券发布的《元宇宙的未来猜想和投资机遇》分析称,元宇宙初期产品往往争议较大,商业化效果具有较强不确定性;全球各国对元宇宙的政策和监管的不确定性等等。

研报最后称,当前距离终极元宇宙还有较长的发展路径,亦具有较多不确定性。对于商汤而言,元宇宙这张牌太过虚幻,且反应到财务数据上,元宇宙所属的智慧生活板块,并未带来更多的营收。

恰恰相反,智慧生活业务板块出现了营收同比减少的情况。财报显示,2021年商汤智慧生活板块营收为4.15亿元,占总营收8.8%,而2020年这一板块营收为4.33亿元,占总营收12.6%。

基于以上,寻求认可的商汤无疑需要一次次地刺激市场,此次饱受非议的“元萝卜SenseRobot”亮相,也就不难理解。

Part.2

“销售业绩造假”惹争议

此次朱江朋友圈发言对业绩造假的质疑,亦可能成为引发商汤更深层次幻灭的导火索。

《CapitalWatch》和商汤算是老冤家,在今年3月就发布了《AI神话爆破九问商汤科技》做空报告,对于商汤的销售业绩质疑也来源于此。在上述报告中,据调查,商汤有两大宗关联交易最可疑:

第一是关联公司软银(SoftBank),它是商汤科技主要股东之一,2020年商汤科技向软银的销售额高达1.879亿元人民币,为当年总收入的5.5%。

软银全资子公司JapanComputerVisionCorp.(JCV)于2019年5月注册,同年8月30日便与商汤科技签订分销协议,成为商汤科技的代理商,2020年为商汤科技带来1.64亿元人民币收入,时间差有违常理。

第二是上海益邦智能技术股份有限公司。2019年,商汤科技对上海益邦的销售额为3529.3万元人民币,2020年商汤科技投资上海益邦,持股11.3%,入股后一年销售额暴增至1.24亿元人民币。

这两单没有向外透露详情的关联交易,共同特质都是短时间内建立关系后交易额就暴增,不免让人质疑商汤是否是在上市之前粉饰账面。

除了关联交易外,报告同样指出招股书显示,商汤科技的客户同时也身兼供应商,重叠身份情况常见,账面销售也是和商汤相互来往。

其中,涉及公司包括阿里云计算有限公司、Alibaba Cloud (Singapore) Private、杭州商警云智能科技有限公司、上海益邦智能技术股份有限公司、北京物灵科技有限公司、青岛轰轰智能机器人有限公司。

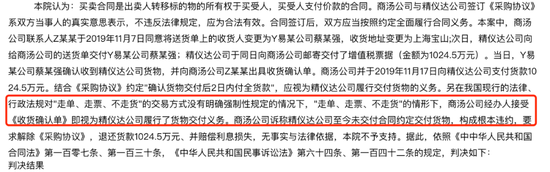

此外,根据《(2020)苏(0903)民初(1048)号》民事裁定书显示,原告商汤公司、被告精仪达公司及上海易华电子商务有限公司三方之间为循环贸易,此案出现“走单、走票、不走货”的情形。

行内出现“走单、走票、不走货”的情形,即采购过程出现确认收货的单据及开出发票,却没有交付实际货物。根据这些披露的信息,此次朱江对于商汤销售业绩造假的质疑,并不是空穴来风。

抛开商汤不谈,这种一连串的交易操作似乎正在成为AI行业内的潜规则,“AI四小龙”之一的旷视科技亦曾受到类似质疑。「科技新知」曾在《旷视印奇,天才少年的坎坷上市路》一文中分析:

根据招股书,城市物联网业务是旷视收入的核心支柱,而旷视在城市物联网较大的客户是上市公司易华录。2019年,易华录作为第一大客户,贡献了8570.11万元的营业收入,占比6.80%。

但在2020年,易华录则成为旷视的供应商,提供“光磁一体化平台、服务器、基础设施平台、中台平台等”,交易额共计1.19亿元,采购金额占比达10.88%,成为旷视第二大供应商。

有意思的是,旷视2020年第一大供应商是“皓雷科技股份有限公司”,亦是易华录蓝光光盘的经销商,旷视向其采购易华录的蓝光光盘共计1.45亿元。

这意味着,旷视科技2020年向易华录直接及间接采购金额至少为2.64亿元,大概占易华录2020年全年收入的9%。总之,通过股权层面绑定关系,再进行大额交易,成为旷视科技扩大营收的惯用技巧。

深究可知,旷视、商汤财务数据频现猫腻背后,与AI公司普遍面临的盈利瓶颈脱不了干系。

Part.3

商汤扯下AI遮盖布

商汤叙事逻辑的失败,其实已经被验证过了。今年6月30日,在禁售期到来之际,商汤科技股价大跌,截至出稿,报收2.250港元,跌破发行价,市值较最高时蒸发了2000多亿港元。

股价暴涨暴跌背后的机制已经被解读过多次,但商汤泡沫的破裂,也意味着整个AI行业的遮羞布被撕开一角。

从行业侧来看,作为人工智能软件市场规模最大的领域,计算机视觉的不堪表现,其中面临最大的问题就是难以量化。

原因在于,计算机视觉需要通过深度学习训练来提升,而深度学习的基础是对海量样本进行训练,不断迭代优化准确度,因此对样本的依赖性极强。而当跨场景导致训练样本彻底改变,就需要重新训练。

根据《财新》测算,2018-2020年,“AI四小龙”四家公司的研发、销售、管理三大期间费用在总收入中占比高达135%,其中,总收入中约75%花在了人力成本上。

这意味着,四家公司在每挣1元钱的同时,仅雇人就花掉0.75元。可以说,正由于其技术场景的普适性不高,人工智能公司几近沦为高劳动密集型公司。

对于普适性问题,商汤曾声称,“我们打造了行业内前所未有的通用人工智能基础设施通用平台SenseCore,实现了多功能超高精度AI模型的大规模量产。”

但事实却是,商汤建立的平台技术难以泛化应用,所做的生意多以项目定制化为主,即是因应不同客户去度身定制相应产品,导致成本居高不下。

除了普适性之外,另一掣肘之处是先天的“局限性”。AI通用技术(比如语音、计算机视觉)本身并无商业价值,AI公司需要花费更多时间将自己研发的AI技术落地到客户场景中,才能给客户带来价值。

而这就意味着,当AI公司必须进入到一个与产业结合的市场,事实上也进入到一个由原本产业中的巨头所主导的领域。AI公司在拓客的同时将面临不断补齐AI能力的竞争对手,且后者在产业链上下游更具优势。

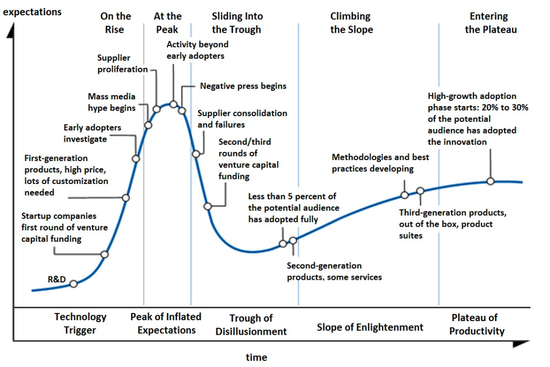

当下,根据Gartner技术成熟度曲线,业界人士认为,人工智能正处在“死亡之谷”的泡沫期,即“微笑曲线”谷底往上爬的阶段,AI行业正在加速出清。

旷视联合创始人印奇,在2020年7月29日的一场交流会上,推测穿越“死亡之谷”的周期大概在18-24个月,而现在这一时间周期刚好结束,可行业拐点仍旧没有出现。

从更大的周期来看,人工智能仍有诸多瓶颈尚未突破,行业是在等待下一轮技术浪潮,还是停滞不前,未来的时间会证明一切。