云计算进入“下半场”,国产云的出路在哪儿?

【慧聪通信网】随着企业数字化转型的不断加速,云计算曾被视为激烈互联网市场中为数不多的蓝海市场。

然而高手过招往往一瞬之间便已胜负知晓,云计算市场的巨幕甫一拉开,各方便已经相互角力,重兵出击。

2021年,不仅云计算行业的整体增速进入瓶颈期,且不论美国还是中国的领先厂商,营收增速都低于挑战厂商,其份额差距正在被后来者不断缩小,这或许某种程度上标志着云计算上半场已经接近尾声,竞争进入白热化。

云计算来到下半场,身位的衡量标准或许不再是横向的速度,而转变为纵向的深度。

01 云计算的繁荣,掩盖了内卷的事实

作为数字经济发展过程中的重要基础设施,云服务的市场盘子看起来依旧很大。

据IDC最新数据显示,2021年第四季度,企业在云基础设施计算和存储基础设施产品上的支出增长了13.5%,达211亿美元,实现连续第二个季度同比增长。

2021年全年云基础设施总计则达739亿美元,较去年同比增长8.8%。

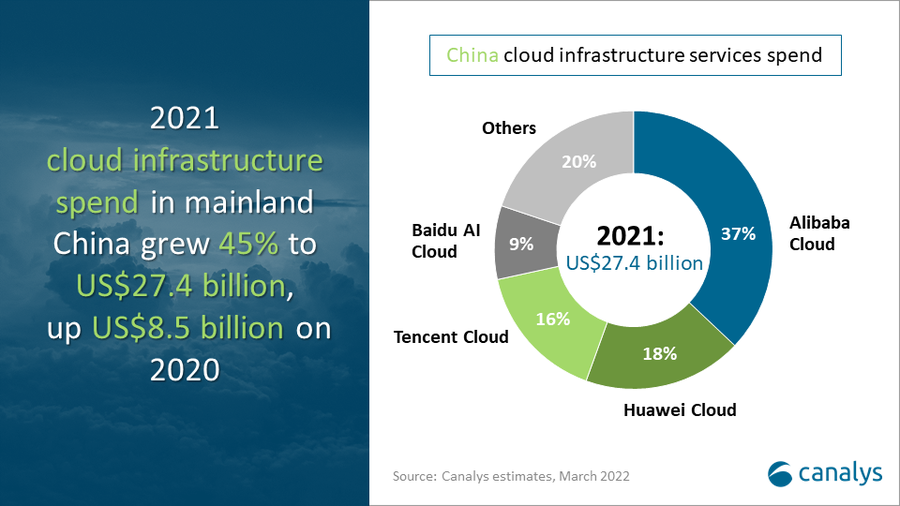

聚焦到中国,国际分析机构Canalys近日发布《2021年中国云计算市场报告》,报告显示,中国的云基础设施市场规模已达274亿美元,由阿里云、华为云、腾讯云和百度智能云组成的“中国四朵云”占据80%的中国云计算市场,稳居主导地位。

随着云网融合、云边协同逐步推进,云计算的应用广度深度持续拓展,将在推动经济发展质量变革、效率变革、动力变革等方面发挥重要作用。

艾媒报告显示,2021年中国云计算市场规模已超2300亿元,预计2023年将突破3000亿元。

然而,从今年的动向来看,虽然云计算市场的整体盘子在扩大,但增速已不如前几年,云厂商之间的竞争更加激烈,并且对利润更加重视。

伴随互联网进入冬天,云计算增速也随之放缓,行业估值逻辑发生变化,资本市场更注重利润,厂商不得不采取降本增效的办法来谋求更多利润空间。

纵观国内主流云厂商已披露的2021年云业务营收:阿里云724亿元、华为云201亿元、百度智能云151亿元,腾讯在2020年后不再披露云业务收入情况 。

大厂依靠业务体量和先发优势尚且可以抵御一定市场周期风险,但中小厂云计算商感受到了更为明显的冷意。 去年,金山云净亏损近16亿元,相比2020年9.622亿元的亏损额度,同比增长66%。

青云科技去年实现归属于母公司所有者的净利润-2.81亿元,较上年同期亏损扩大了70%左右。 优刻得2021年归属于母公司的6亿元净亏损,同比也扩大75%。

02 忘掉“速度”和“增长”,云计算需要更有“质量”发展

罗辑思维创始人罗振宇曾将一个企业的焦虑描述得入木三分:“以前认为挣钱最重要,后面发现增长比挣钱重要;当你以为增长最重要的时候,又发现增长的速度才是最重要的;当你在追求增长速度的时候,你又会发现超过市场预期的增长速度才重要。

”没有一个管理者,不被“增长焦虑”所困扰。然而,只要“增长”就够了吗?

很多企业大多时候是在讲“我规模有多大”或者“我成长有多快”。但是很少有企业谈到“我质量有多高”。

凡问及质量问题,大多数企业都不知如何作答。实际上,“大”和“快”的背后,必须有质量做支撑。

没有质量的增长无异于“慢性自杀”。存量竞争时代,有质量的增长才是云计算厂商该选择的道路。

从市场来看,导致整个国内云计算市场内卷的重要原因有两方面,一是无原则的价格竞争,二是整个市场的马太效应。

IaaS难以盈利是业内的常识,其作为一项重资产业,在服务器等基础设施的维护和管理上十分烧钱且整体投入产出比很大,导致亏损是前期的常态。

作为最早步入云计算的AWS,也是用了将近十年的时间才宣布首次盈利。

当初AWS、IBM、Azure宣布进入中国市场时,国内的云巨头便立即以降价维稳其云计算份额,甚至产生了中国移动一元中标温州政务云平台项目、腾讯云一分钱中标厦门政务云项目的事件,为争夺市场份额甚至出现了无原则的价格战。

一旦价格战开始拉锯,便是无休止的竞争,而这样也导致了整个市场只能不断压价,那么企业的利润也会不断压缩。

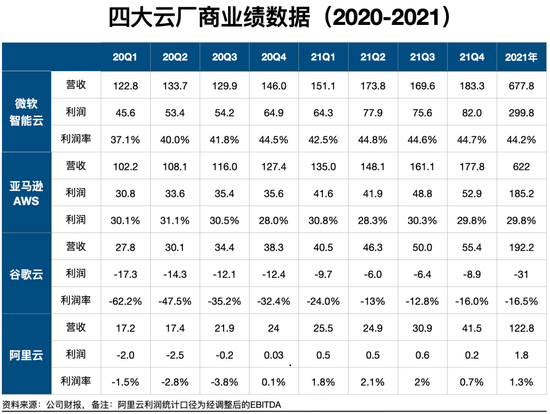

从财报数据上看,2021年亚马逊AWS和微软智能云的毛利率分别在60%和70%左右,而国内的云厂商普遍只有30%左右,和国际一线云厂商相差30%-40%,国内外云厂商的差距逐渐拉大。

今年以来,云巨头对云产业的态度从过去不计成本地扶持到现在要自负盈亏,国产云走进了一场困局里。

中国云巨头在云市场复制了中国消费互联网高速增长的前半段,但To B(企业)、To G(政府)市场和消费互联网市场的逻辑完全不同,需要更强的战略定力、更深的组织能力和更灵活应对市场规则的能力。

面对这个全新的大市场,中国云巨头略显稚嫩,在宏观经济、监管环境发生变化时,这个短板被放大了。国产云集体生长痛的态势短期内很难扭转,转换期可能会长达两年以上。

同时,云计算市场的马太效应不断加剧,国内由阿里云、华为云、腾讯云等主导市场,且在其重资产运营的模式下后来者难以居上,于是出现强者愈强的局面。

从IDC数据可以看出,国产公有云市场份额增速趋于稳定,且这块市场已经被巨头占据大部分市场份额,中小企业也难以在这个赛道跑起来,公有云市场不再是未来的主赛道 。

而私有云体量小,定制化需求高且一般为对数据处理安全要求高等,因此私有云也难以诞生一个市场爆发点。

如此看来,混合云作为企业在公有云和私有云发展过后的结合产物,其创建了一个单一的环境,可以在其中运行本地、私有资源和公共云资源,降低成本的同时呈现出强大的灵活性,或将会成为未来云市场的主要发展方向。

面对国内外不同的数字化发展路径,企业需求也呈现出较大的差异化。

目前,我国传统企业依然处于数字化转型阶段,信息化建设并未完善,而受制于产业结构所限,国内云厂商较难以复制国外云巨头的模式,这就需要云计算厂商迅速摆脱单一的价格战,转向更高层次的品牌和服务竞争,通过差异化策略提升品牌溢价,这样云计算才会迎来更大发展。

云计算行业正在经历寒冬,也在孕育春天。