从集采看格局:光通信市场的变与不变

【慧聪通信网】光纤光缆市场经历了一次洗牌之后,呈现了怎样的格局?谁在主导市场?谁在重新崛起?

日前,长飞光纤、中天科技、通鼎互联等多家光通信企业发布了业绩预增公告,2022 年净利润同比大幅增长,最高幅度高达 17 倍,光通信行业在 2022 年集体向好,逐步走出阴霾。

众所周知,2020 — 2021 年,光通信行业受新冠肺炎疫情发生和反复、市场需求增长放缓、光纤集采价格连跌、原材料价格上涨等因素影响,业绩增长和企业经营面临较大挑战,部分企业退出,光纤光缆市场经历了一次洗牌。时至今日,光纤光缆市场呈现了怎样的格局?谁在主导市场?谁在重新崛起?

光通信行业在 2022 年集体向好,逐步走出阴霾。

大规模集采未现

基础电信运营商是光纤光缆的最大需求方,其集采招标也是光通信企业的兵家必争之地。但是,三大运营商在 2022 年并未进行大规模的光纤光缆集采。特别是,传统的采购大户中国移动去年仅进行了几次规模较小的集采招标。

据《通信产业报》全媒体不完全统计,中国移动总部进行了两次集采,集采的产品分别是非骨架式带状光缆和 G.654.E 光纤光缆,总规模为1016.9 万芯公里,与 2021 年 1.04 亿芯公里集采规模相比有着天壤之别。中国联通总部进行了一次干线光缆集采,规模约 3.3 万皮长公里。中国电信总部进行了G.652.D 和 G.654.E两类型的干线光缆集采,但未公开具体集采规模。此外,三大运营商省级分公司层面进行了若干次小规模的集采,总需求量约40 万芯公里。

不过值得注意的是,2022 年,中国广电自成立以来首次在集团层面启动普通光缆和蝶形光缆的集采招标,总规模约903 万芯公里,略低于中国移动的集采规模,成为光纤光缆第二大需求方,为光纤光缆企业增加了新的增收渠道,更为光纤光缆市场格局带来一定变量。

光纤光缆集采规模锐减,折射了基础电信运营商投资策略的调整,大规模网络建设阶段或已经暂告段落。但是,随着算力网络建设的持续推进,运营商对光纤光缆的需求将始终存在,采购目标将转向 G.654.E 光纤和 IDC 多模光纤,对光纤光缆厂商的产品研发、制造、销售和企业策略转变产生重大影响。

五巨头地位稳固

中国光通信江湖里有五大巨头——长飞光纤、亨通光电、烽火通信、中天科技和富通集团,在 2022 年光纤光缆集采小年里,他们的收成几何?获得多少份额?

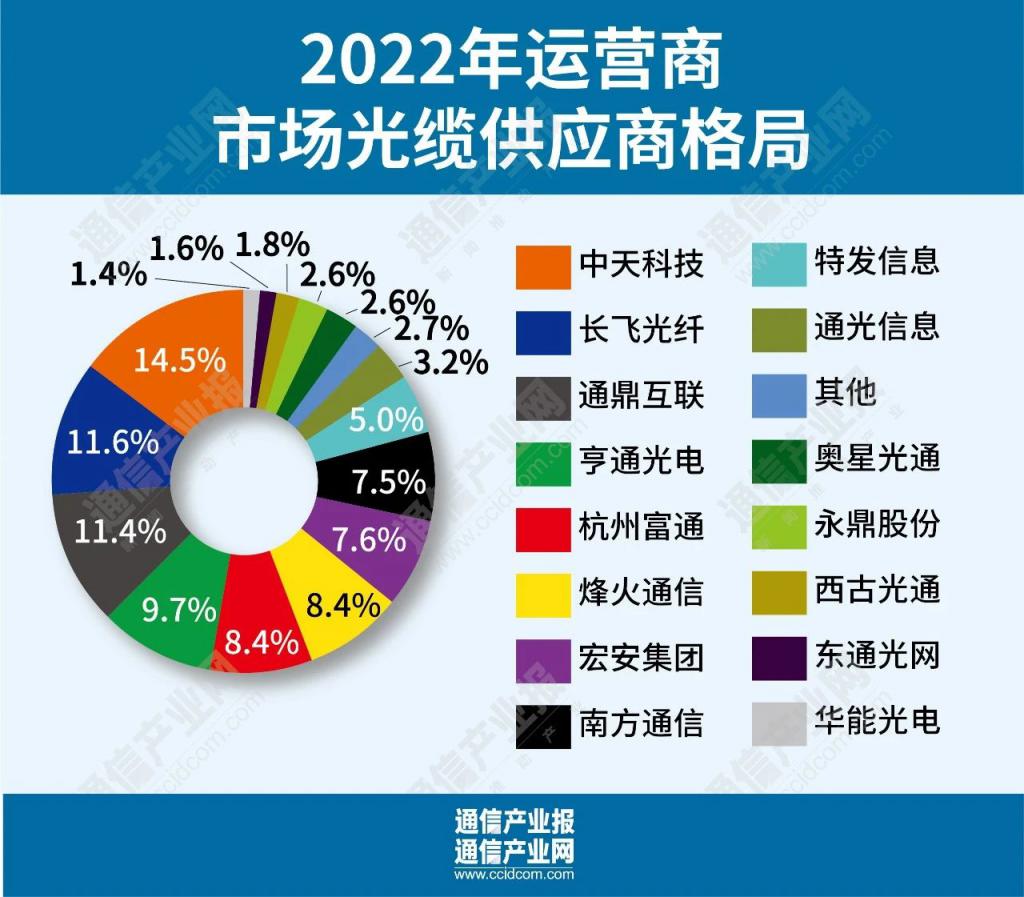

对于 2022 年三大运营商和中国广电的光纤光缆产品集采招标,《通信产业报》全媒体进行了梳理,其中明确公布需求数量、中标份额分配比例和中标厂商名单的招标项目共有15 个,总规模约2780.5 万芯公里,由 22 家光通信企业获得。其中,有 3 家企业的中标总份额超过 10%,9 家企业的中标总份额超过 5%。

在 22 家企业中,中天科技共中标 5 个项目,中标总规模约 402.9 万芯公里,总份额约 14.5%;长飞光纤中标 8 个项目,总规模约 322 万芯公里,总份额约 11.6%;通鼎互联中标 3 个项目,总规模约 318.1 万芯公里,总份额约 11.4%;亨通光电中标 4 个项目,中标总规模约 269.2 万芯公里,总份额约 9.7%;杭州富通中标 2 个项目,中标总规模约 234.4 万芯公里,总份额约 8.4%。以上企业就是 2022 年集采份额的 TOP 5。

综合 22 家企业中标信息,五大巨头中标总规模约 1461.8 万芯公里,总份额约 52.6%,市场地位十分稳固。不过,在份额排名 TOP 10 的厂商中,通鼎互联和宏安集团颇引人注目。通鼎互联跻身三甲;宏安集团则以 210.5 万芯公里和 7.6% 的份额紧随烽火通信之后,成为五巨头最强有力的竞争者。

不过需要指出的是,中国电信和中国联通的干线光缆集采未公布中标份额分配情况,但是依招标结果,亨通光电独享中国电信 G.652.D 干线光缆集采标包,长飞光纤、烽火通信和中天科技分享中国电信 G.654.E 干线光缆集采标包,长飞光纤和烽火通信分享了中国联通干线光缆集采标包。如果将这些因素考虑在内,五巨头之间的中标份额排名可能会有一些变化,但是并不影响他们在国内光通信市场 " 一览众山小 "。

谁主沉浮?

变与不变的背后是市场需求的变迁。

综观 2022 年光纤光缆市场,由于基础电信运营商光纤光缆集采规模锐减,往年十余家厂商分羹的场面并未在 2022 年高频次复现,仅有中国移动非骨架式带状光缆集采和中国广电普通光缆集采中标企业超过 10 家,分别为 10 家和 17 家,更多地集采项目是少数赢家通吃。

在这个背景下,凭借少数集采项目中标而获得更大份额的例子不在少数。杭州富通在 2022 年仅中标了两个集采项目,但斩获了 8.4% 的市场份额,跻身前五。

不过,2022 年最大的集采变量还是中国广电。在中国广电普通光缆和蝶形光缆集采中,最大的赢家是通鼎互联。在三大运营商集采中,通鼎互联共斩获 8.3% 的市场份额。而凭借中国广电的大单,其份额增长了3.1 个百分点。而宏安集团也在中国广电的集采中受益匪浅。

显然,对于部分二三线厂商而言,中国广电的集采成为 " 白衣骑士 ",填补了三大运营商集采规模锐减的部分缺口。但是不可否认的是,没有亿级芯公里超大规模集采项目支撑,一些中小厂商面临更大的生存压力。

而光通信市场变迁的更大推动力源自技术的创新。在 2022 年集采中,G.654.E 光纤光缆成为一张较新的 " 面孔 "。三大运营商均开启了该产品集采,中国电信和中国移动已经开标,长飞光纤以较大份额中标,亨通光电和烽火通信都有所斩获。G.654.E 光纤光缆被视为未来 400G/800G 骨干光通信网络的最佳选择,而此次三大运营商同时启动对该类型光缆的集采,推动了光纤光缆行业实现新一轮的升级,也为未来光通信行业的发展指明了方向。

市场份额的多寡只能说明过往成绩,而领先的技术实力和创新能力主导着行业未来。2022 年光纤光缆市场份额并未发生颠覆性的变化,但是运营商需求的变迁推动着技术的进步、产业的升级。

希望光通信企业在走出阴霾之后,抓住新需求、新机遇,努力推动能力升维,在 2023 年实现更高质量发展。